(报告出品方/作者:东亚前海证券,李子卓、高嘉麒、丁俊波)

1.概述:主要工业金属品种,国内产业发展迅速

1.1.简介:铝理化性能优越,为主要工业金属之一

铝是全球主要有色金属品种之一,常用于建筑、运输、航空航天等领域。地球上的铝主要存在于地壳中,其含量仅次于氧和硅,占地壳含量约8.1%,是第三大化学元素。铝在外观上与银相似,且具有较强的延展性,商品常制成棒状、片状、粉状等,由于其易加工以及材质轻的特性,常用于建筑、运输、航空航天等领域。

铝的结构为其带来了较为优异的化学性能。由于铝容易失去最外层的3个电子,因此铝呈现出了较强的亲氧性,常温下生成的氧化铝具有极强的稳定性,常用于制造耐火材料、医疗器械、化学反应器等。此外,当温度超过 1250℃时,铝单质会剧烈氧化,发生铝热反应,放出大量的热,这种放热反应的温度可达 3000℃以上,因此可以用来焊接铁轨、冶炼金属等。铝的物理性能为其带来了广泛的下游应用。铝密度低、质量轻,在运输、建筑领域应用较广,常用于汽车、船舶、航天器、窗户、壁板等的建造。同时,良好的导电性也使得铝常用于电力行业,制作发电机、变压器、电容器等。此外,铝还在食品、日用品等领域有较多应用,常见的铝箔和饮料罐通常是使用 92%到 99%的铝合金制作的。

丰富的地质储量及广泛的下游应用使得铝居主要工业金属产量第一。从产量来看,2021 年我国原铝产量为 3831.0 万吨,在主要工业金属中占据第一位。其他主要工业金属中,铜年产量为1048.7 万吨,排第二位;铅年产量为 736.5 万吨;锌年产量为 656.1 万吨。

1.2.产业链:金属铝居产业链上游,电解法为主要工艺

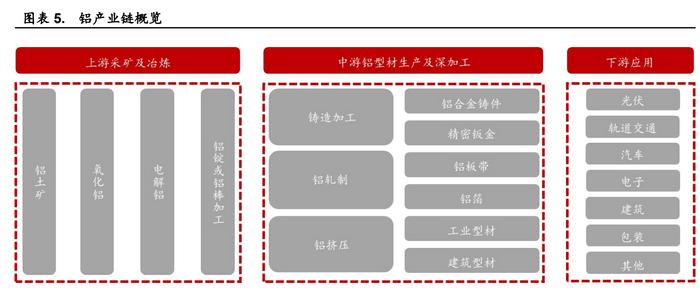

铝产业链起始于铝土矿,经冶炼、加工后应用于能源、交通、建筑等领域。铝的生产从地下开采铝土矿开始,通过冶炼提纯生产出可以用于加工的铝锭或铝棒。再通过铸造加工、铝扎制、铝挤压等方式生产出铝合金铸件、铝板带、铝箔等不同的铝型材。最终用于下游光伏、轨道交通、汽车、建筑等领域。

铝的生产主要涉及拜耳法炼氧化铝及霍尔-埃鲁特工艺两个过程。使用拜耳法将铝土矿加工为氧化铝,再使用霍尔-埃鲁特工艺将氧化铝电解为金属铝。通过此方法可以生产纯度在 99.5-99.8%的纯铝。霍尔-埃鲁特工艺将铝与电力相结合,使得铝的生产成本降低。从19 世纪开始铝的生产一直使用拜耳法和霍尔-埃鲁特工艺,虽然在此期间有其他的工艺替代方案出现,但由于成本等因素限制,目前世界上仍多数使用拜耳法和霍尔-埃鲁特工艺。

1.3.发展:产业成熟,铝行业进入稳健发展期

1.3.1.国内铝行业起步较晚,发展速度较快

我国电解铝行业从 1953 年起步,随后迅速发展,2002 年开始我国电解铝产能产量稳居世界第一。电解铝的工业发展历程大致可以分为三个阶段:

国产起步阶段(1953 年至改革开放前):我国的电解铝工业于 1953 年正式起步,1957 年全国电解铝产量增加至2.9 万吨,随后 1958 年中共中央、国务院发布了《关于大力发展铜铝工业的指示》,铝被定为国民经济的第二大金属材料,给予铝产业巨大的政策和资金支持。这一时期兰州铝厂、包头铝厂等八大铝厂相继建成。但这一阶段,电解铝生产以满足军工需要为主,到1978 年改革开放前,全国铝产量低于 40 万吨,但铝消费量在 50 万吨左右,存在供给缺口。

高速发展阶段(1979 年至 21 世纪初):在这个阶段我国电解铝工业快速发展,在1982 年国家“优先发展铝”的战略方针指导下,早期的铝厂采用先进技术进行改造扩建,并且能源充裕的地区也建成了一批中小型电解铝企业,电解铝产能迅速提高。截至1992年,我国电解铝产量达到了 109 万吨,首次突破百万吨大关。持续增速下,我国电解铝产量在世界所占份额也不断上升,2002 年我国电解铝产量达到世界第一,占全球总产量的 16.5%。随后我国电解铝工业继续快速发展,2007 年电解铝产量同比增速达 34.6%。

产能过剩调控阶段(21 世纪初至今):电解铝行业持续的过快增长,导致产能扩张速度超过需求扩张速度,行业出现产能过剩现象。随后,国家出台一系列政策调控和引导铝工业行业的发展。2009 年 9 月 26 日,国务院批转国家发展改革委等部门《关于抑制部分行业产能过剩和重复建设引导产业健康发展若干意见的通知》,其中提到我国电解铝产能过剩矛盾突出,高产量下产能利用率仅为73.2%。2011 年 4 月 14 日,工信部发布《关于遏制电解铝行业产能过剩和重复建设引导产业健康发展的紧急通知》,其中要求立即叫停拟建电解铝项目。在政策调控下,我国电解铝产能开始下降,从2009 年的产能同比增速26.7%降至 2020 年的 4.1%,目前我国电解铝供需基本平衡,产能过剩问题有效缓解。此外,多项产能限制政策的推进下,我国电解铝行业逐渐形成4500万吨的产能天花板。

1.3.2.供给侧改革下国内铝行业持续发展

我国电解铝行业持续发展,供给侧改革持续推进。国内方面,2021年我国电解铝有效产能达 4485.9 万吨,产量达3831.0 万吨,较2020年分别增加 7.1%和 3.9%。其中有效产能方面较2017 年数据增长明显,电解铝行业多余的限制产能正在逐步投入利用。消费方面,我国电解铝消费量呈上升趋势,2021 年达 3987.9 万吨,同比增加5.2%。整体来看,目前我国电解铝供需均在稳定增长,但需求增速快于产量增速,并且电解铝有效产能已经逼近 4500 万吨的天花板。

2.供给:国际电价攀升,国内政策限产

2.1.中国是电解铝第一生产大国,行业集中度偏低

2.1.1.全球产能分布中,中国遥遥领先

我国铝产能快速增长,占比过半稳居全球第一。从全球铝产能来看,我国产能增速极快,占比持续提高。2013 年开始我国铝产能占全球产能过半达 50.9%,随后占比仍在增加。2021 年我国电解铝有效产能约为4485.9万吨,占全球产能的 58.3%,产能稳居全球第一。

全球来看,除中国外世界电解铝产能多集中于欧洲地区。从产能分布来看,2020 年全球电解铝产能除中国外多集中于欧洲地区,欧洲地区产能占比为 11.5%。分国家来看,2021 年全球铝产量排名前五的国家分别为中国、俄罗斯、加拿大、澳大利亚和美国,合计约占全球铝产能的70%。细分来看,俄罗斯、加拿大、澳大利亚和美国的电解铝产能分别为402万吨、327 万吨、172 万吨、164 万吨。我国电解铝有效产能较第二名的俄罗斯高约 4083.9 万吨。

2.1.2.国内产能地域分布集中,企业集中度较低

地域分布方面,我国铝产能主要集中在山东、新疆及内蒙古等地。目前在我国铝产能的区位分布中,排名前三的省份分别为山东省、新疆维吾尔自治区以及内蒙古自治区,其铝产能在全国范围内的占比分别约为19.3%、15.3%以及 14.4%,合计占全国铝产能的49.0%。电解铝产能分布受成本影响,产能集中在成本较低的地区。山东依托青岛、烟台、威海等港口,在铝土矿的进口方面具备较强的区位优势。而新疆及内蒙古煤炭资源丰富,电价相对低廉。

企业分布方面,国内电解铝市场较为分散,行业集中度低。截至2022年 3 月,行业中产能排名靠前的 5 家企业分别为魏桥铝电、农六师铝业、信发集团、东兴嘉峪关、天山铝业,占比分别为14.30%、3.99%、3.65%、2.99%、2.77%。行业集中度前 5 的公司总产能占全国产能27.70%,市场格局较为分散,行业集中度低。

从各公司的产能明细来看,魏桥铝电的电解铝产能最多,达607万吨。从产能规模的分布来看,2021 年我国电解铝生产企业共131 家,其中产能达 100 万吨以上的企业有 8 家,产能在 50 万吨以上100 万吨以下的企业有23 家,产能规模在 50 万吨以下的企业有58 家,停产企业42 家。其中,魏桥铝电的电解铝产能最多,达 607 万吨。其余产能规模在100万吨以上的企业还有东方希望有色(新疆)、农六师铝业、信发集团、东兴嘉峪关、锦联铝材、天山铝业、云南宏泰。

2.2.电价飙升叠加地缘冲突,欧洲电解铝供应受限

受欧洲电力价格影响,全球电解铝供给有所受限。受全球碳中和以及俄乌冲突加剧等因素影响,欧洲天然气价格持续上行。以IPE英国天然气为例,IPE 英国天然气近期最高涨至 539.53 便士/色姆,虽然目前天然气价格已经回落,但仍处高位,截至 2022 年 5 月13 日天然气收报148.45便士/色姆,同比增加 121.8%。天然气价格高涨使欧洲电费持续涨价,从欧洲电力价格基准的德国电价来看,2022 年 2 月德国月平均电价达128.78欧元/兆瓦时,同比增加 164.4%。

地缘政治风波持续演绎,俄罗斯电解铝供应或受影响。自2022年1月24 日以来,俄乌冲突呈现出了持续加剧的情况。随着地缘冲突的愈演愈烈,西方各主要经济体已分别开始了对俄罗斯的制裁行动,比如部分将俄罗斯银行排除 SWIFT 体系。而俄罗斯在全球电解铝生产中占据重要地位,2021年其电解铝产量占比约 5.2%,为世界第二电解铝生产国。在地缘冲突持续加剧的背景下,来自俄罗斯的电解铝供应或将受到一定影响。(报告来源:未来智库)

2.3.政策严管,国内供应上限明确

供给侧改革成效明显,多余闲置产能逐步出清。2021 年我国电解铝行业产能下降明显,总产能为 4607.2 万吨,较2020 年降低234.6万吨,降幅达 4.8%。而在总产能下降的同时,电解铝有效产能规模有所提升,2021年我国电解铝有效产能达 4485.9 万吨,同比增加7.1%。国内总产能规模下行伴随有效产能上行,反映了当前行业的部分限制产能正在逐步出清。

政策驱动下,电解铝产能或将锁定在4500 万吨。2017 年4月,我国出台《清理整顿电解铝行业违法违规项目专项行动方案》,方案要求立即停建停产违规电解铝生产项目。随后在 2018 年1 月《关于电解铝企业通过兼并重组等方式实施产能置换有关事项的通知》中,要求在2018年12月31日前,完成电解铝产能置换。在两项针对电解铝产能的文件,以及后续的政策出台后,我国电解铝产能逐步明确。

政策执行有力,新增产能大幅减少。从新增产能来看,随着2021年2月《关于确保完成“十四五”能耗双控目标任务若干保障措施(征求意见稿)》的提出,电解铝新增产能大幅减少,与2020 年新增产能197万吨相比,2021 年仅新增 17.5 万吨。2022 年,根据百川盈孚数据,当前未有任何重大新增项目。电解铝行业新增项目的逐年下滑侧面反映了当前国内电解铝行业正逐步向其产能天花板靠近,未来新项目审批或更加困难,行业供给侧增长有限。

电解铝产量缓慢增长,同比增速略有下滑。近年来我国电解铝行业产量基本维持稳定,2021 年我国电解铝产量约为3831.0 万吨,同比增长3.9%。受有效产能逐步向天花板靠拢影响,电解铝产量增速较2020 年降低0.8个pct。随着未来产能瓶颈逐步明确,产能利用率持续攀升,预期未来行业产量提升空间有限。

双控政策影响下,电解铝开工率有所受限。在开工率方面,受山东、新疆、内蒙等铝生产大省能耗双控政策的影响,电解铝行业开工率在2021年中持续下降,从 2021 年 4 月的 93.8%下降至2021 年12 月的88.5%。其中,云南地区电解铝生产受限电及枯水期影响严重,截至2021年12月当地电解铝行业开工率仅 67.4%。未来随着能耗双控的持续推进,预期山东、新疆、内蒙、云南等地的开工率短期内难以恢复,行业供给仍存限制。

季度效应淡化,库存低位运行或将带动铝价持续高位运行。从电解铝合计库存水平来看,电解铝库存往年呈现出了明显的季度效应。在每年的第一季度中,受春节下游停工等因素影响,国内电解铝库存均呈现出了明显的提升,其中 2017-2021 年第一季度国内电解铝分别累库79.1万吨、43.8万吨、42.1 万吨、106.0 万吨以及 57.5 万吨。而在2022 年第一季度,国内电解铝库存增长约 24.1 万吨,较往年库存增长情况明显下滑。预期随着下游开工情况在未来逐步好转的情况下,2022 年电解铝库存仍将保持低位运行趋势,支撑铝价持续坚挺。

3.需求:下游行业景气,供需缺口助推铝价上行

3.1.下游消费结构稳定,需求量呈增长趋势

我国铝消费量呈现上升趋势,消费量占全球第一。从年度数据来看,2021 年我国电解铝表观消费量约为 3987.9 万吨,较2020 年同比提升约5.2%,6 年 CAGR 为 3.4%,铝的需求正在逐步增加。此外,从全球消费量规模来看,我国的铝消费量排名全球第一,2020 年我国精铝消费量达3918.3万吨,占全球总消费量的 61.0%。

铝消费主要集中与建筑地产和交运等行业。2021 年,在我国铝的下游行业中,需求量排名较为靠前的分别为建筑地产和交通运输、电力行业,消费量占比分别为 27%、24%和 12%,合计占63%。

3.2.下游行业持续景气,带动铝需求持续旺盛

3.2.1.竣工面积持续提升,预期铝需求继续增长

近年来我国电解铝在建筑行业的消耗量持续增加。目前我国铝在建筑地产中的需求量占总需求量的 27%,其中主要用于竣工后的铝屋面、铝墙面,装修用的铝合金门窗、天花板等。从房地产行业电解铝消耗情况来看,近年来房地产行业用铝需求持续增加,2021 年建筑地产行业电解铝消耗1076.95 万吨。

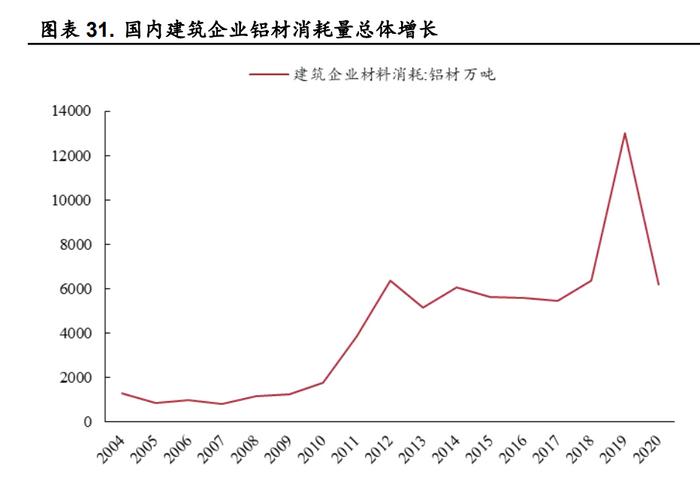

近二十年来国内建筑企业铝材消耗量总体增长。国内建筑企业铝材消耗量经历了两个显著的平台期,且平台期后均有一波爆发式增长。两个平台期分别为 2004 年至 2010 年、2013 年至2018 年。2004 年至2010年,国内建筑企业铝材消耗量年均复合增长率为5.1%,年均用量为1,150.1万吨,次年平台期结束,用量增长 119%;2013 年至2018 年,国内建筑企业铝材消耗量年均复合增长率为 4.3%,年均用量为5,710.0 万吨,次年平台期结束,用量增长 103.5%。2020 年受疫情影响,国内建筑企业铝材消耗有小幅波动,但用量仍比上一平台期的年均水平高。

建筑业铝用量受单位面积铝材消耗提升带动明显。若假设2021年建筑行业复工复产达到预期、2021 年建筑业铝材消耗量与2019 年一致,维持12987 吨不变,以竣工面积计算,在 2019 年、2020 年、2021 年的单位面积铝材消耗分别为 0.14 吨/平方米、0.14 吨/平方米以及0.13 吨/平方米,较2013-2018 年以前平均 0.06 吨/平方米有明显提升。

铝材性能优异,预期在建筑领域中的应用程度将逐步扩大。铝材在建筑领域的用途来看,最初铝材在建筑中的使用多为门窗、墙面、屋面等,而随着国内建筑标准的逐步提升,铝材更为轻量化、易于缩短工期的特点逐步被建筑业所发掘,铝材的用途逐步扩展至活动板房、网架结构、建筑模板等多项领域。此外,在我国《有色金属行业“十四五”发展规划》中明确指出将进一步提升我国高强铝合金等材料竞争力。预期未来我国建筑业用铝将进一步扩大。

房地产竣工高峰将至,竣工面积扩大将带动建筑用铝提升。从房屋新开工以及竣工面积的趋势来看,房屋竣工面积累计值相对房屋新开工面积累计值具有 3 年左右的滞后期。自 2015 年开始,国内的房屋新开工面积连续四年增长,从 2015 年的 15.45 亿平方米提升至2019 年的19.89亿平方米,期间增幅达 28.8%。而 2020 年我国房地产竣工端受疫情影响在竣工面积上出现了一定的下滑,因此预期未来 1-2 年内国内房地产竣工面积仍将保持较高的增速。

3.2.2.新能源汽车快速放量,轻量化需求带动铝需求上涨

交通领域电解铝需求量稳定增长。2021 年交通运输行业铝需求量为957.3 万吨,占总需求量的 24%,相比 2020 年910.0 吨增加了47.3万吨,同比增加 5.2%。总体来看,近三年我国交通运输行业的电解铝需求量持续增长,三年 CAGR 达 10.5%。

单车用铝量提升推动交通业铝消费量增长。从我国的汽车销量来看,近年来国内汽车销量进入了一定的平台期,2021 年汽车销量为2627.5万辆,较上年小幅增长 3.8%。从汽车用铝情况来看,汽车的发动机、轮胎、换热器、车架等多个组件中均含有铝,在持续性的汽车轻量化进程中,当前单车用铝量正在持续提升,以美国为例,2020 年美国单车用铝量已达208.2千克,较 2016 年提高约 11.7%,CAGR 约2.8%。在我国汽车销量增速放缓的当下,预期轻量化所带来的单车用铝量提升为国内交运行业铝需求增长的主要原因。

政策支持下,新能源汽车开启蓬勃发展。当前中央和各级地方政府正在大力推广新能源汽车。2020 年 11 月国务院在《新能源汽车产业发展规划(2021—2035 年)》中指出,到 2025 年新能源车渗透率应达20%,到2035年,公共领域用车全部电动化,纯电动汽车成为新销售车辆的主流。在政策的大力推动下,我国及全球新能源汽车产业正在高速发展。

新能源汽车持续放量,2021 年渗透率已达13.4%。在政策带动下,我国新能源汽车产销规模高速增长。2021 年全年我国累计生产新能源汽车354.5 万辆,销售量达 352.1 万辆,分别同比增加159.5%和157.5%。从新能源汽车渗透来看,我国新能源汽车占汽车销量的比率逐年提升,2021年达 13.4%。

电动汽车自重高于传统燃油车,带动单车用铝量提升。对于纯电动汽车,其额外增加的三电系统使得电动车相比于燃油车大幅增重,从而影响其续航里程,因此实现电动汽车轻量化极为重要。因此,成本适中、性能优异的铝材成为了电动车轻量化的首选材料。从单车用铝量来看,2020年纯电动汽车的单车用铝量约为

政策推动下电动车用铝量将持续提高。在我国汽车轻量化实施目标上,将单车用铝量列为减重指标。从 2016 年编制的《节能与新能源汽车技术路线图 1.0》来看,目标期间单车用铝量将持续提升,预计2026 年到2030年,单车用铝量达 350 千克/辆,车体总减重 30%。随后在2020 年编制的《节能与新能源汽车技术路线图 2.0》中,细化不同车型减重目标,规划纯电动乘用车在 2030 年到 2035 年轻量化系数降低35%。电动汽车轻量化需求的提高,将推动未来铝需求的增长。

3.2.3.清洁能源快速发展,电网投资拉动铝材料需求

电力领域电解铝需求量稳中有升,未来将随特高压、光伏等项目建设持续放量。2021 年电解铝总需求为 3987.9 万吨,其中电力领域的需求量为478.6 万吨,占总需求量 12%,和 2020 年相比增加了23.6 万吨,同比增速为 5.19%。总体来看,近三年我国电力领域的电解铝需求量稳中有升。电解铝在特高压、光伏等项目中应用广泛,未来随着相关项目的持续建设,电力行业用铝量或将持续提升。

我国主要电网用电负荷和发电负荷逐年上升,在电力需求上呈现出“东多西少”的布局。近 15 年来,全国主要电网的最高用电负荷和最高发电负荷具有明显的季节性因素,总体呈波动性上升趋势,年复合增速分别为7.1%、7.0%。其中华东、华北的电网负荷较高,2021 年的最高用电负荷分别为 269,960 万千瓦、225,981 万千瓦;西北和东北的电网负荷较低,2021年最高用电负荷分别为 97,833 万千瓦、63,636 万千瓦,资源储量和电力需求呈逆向分布,东西部存在供需错配的问题。

为提高跨省跨区输送清洁能源力度,特高压输电通道迎来快速建设时期。为从根本上扭转过度依赖煤电的发展模式,解决局部地区电力供需不平衡的现状,我国将在“十四五”期间建设“24 交14 直”即38条特高压线路,涉及线路 3 万余公里,总投资 3800 亿元,形成“西电东送、北电南供、多能互补、跨国互联”的布局,大幅提高我国电网配置能力和安全水平。随着未来国内特高压建设的持续铺开,预期相关项目将对电力行业用铝产生一定带动作用。

双碳政策持续推进,国内光伏等新能源项目建设持续增长。近年来国内光伏发电和风力发电的装机容量增长明显。截至2021 年11月光伏发电装机容量为 28747 万千瓦,同比增速为 29.0%;风力发电装机容量为30486万千瓦,同比增速为 24.1%。根据我国双碳政策的要求,到2025年化石能源增长势头须根本扭转。在双碳政策的持续推进下,预期未来国内光伏、风电等新能源项目将持续放量,带动电力领域铝金属需求增长。

电网投资创历史新高,2022 年国家电网计划投资额为5012亿元。我国电网建设主要由南方电网和国家电网组成,2021 年我国电网建设总投资额为 4951 亿元,同比增速为 5.4%。2022 年,国家电网计划投资5012亿元,较 2021 年新增 382 亿元,同比增速达 8.25%,投资额再创历史新高。电网的覆盖、变电站的建设以及变电站与电网主干线的连接意味着我国将新增大量高压线缆的建设工程,进一步扩大我国基础建设对铝、铝合金的需求。

3.3.供需缺口或将持续扩大,助推铝价高企

电解铝供需缺口扩大,电解铝价格或将持续强势。在下游房地产竣工面积增加、双碳政策对新能源汽车以及清洁能源的推动下,我们预测未来电解铝的需求增量集中在建筑地产、交通运输以及电力行业。在2022年,总需求量有望达到 4263.2 万吨。此外,在铝产能政策约束下,即使产能利用率不断提高,未来电解铝产能将限制在4500 万吨以下,供给增长有限。在这种情景下,电解铝的供需缺口将持续扩大,预计2022 年达324.6万吨。伴随行业供需缺口持续扩大,未来电解铝价格或将持续坚挺。(报告来源:未来智库)

4.价格:价格涨势强劲,铝企利润持续放量

4.1.铝价格周期明显,近期持续走强

我国铝价呈现出明显的周期波动。从2002 年到2020 年可以划分出3个价格周期。从 2020 年至今,目前铝价处于第四个价格周期中的上行阶段。2002-2008 年:投资增长带动铝价上行,金融危机促使铝价下跌。在本轮周期中,铝期货价格从 1.34 万元/吨上涨至2.37 万元/吨,随后下降至1.02万元/吨。本轮周期中铝价格的上行主要由国内投资增长带动,2002年至2008 年我国固定资产投资完成额从 32941.8 亿元增加至148167.3亿元,增幅达 349.8%,这使得本次周期中铝需求提高,铝价持续增长。但是铝行业产能过剩的现象也开始凸显,2007 年我国精铝产量1257.6 万吨,而消费量仅为 122.0 万吨。随后由于 2008 年金融危机,国内外投资下降,铝价迅速下跌。

2009-2015 年:经济复苏带动铝价上涨,房地产调控下铝价下跌。在这一周期中,铝期货价格从 1.02 万元/吨上涨至1.86 万元/吨,随后下降至0.98万元/吨。在经济危机后的复苏阶段,全球多地均在施行量化宽松政策,带动了全球范围内消费需求的持续复苏,铝价开始上涨。而国内在2009年开始调控产能过剩问题,2009 年电解铝产量同比仅增0.7%,此时铝价主要受前期大量库存积压影响开始下降。随后在需求增加供给减少下,铝价格不断震荡上行。2010 年到 2015 年,在房价上涨过快的情形下,房地产市场受政府大力调控,使铝需求有所缩减,铝价开始下滑,从最高价18555元/吨下跌至最低 9825 元/吨,价格跌幅达 47%。

2016-2019 年:房地产去库存下铝价上涨,贸易战影响下需求减弱。在这一周期中,铝期货价格从 1.06 万元/吨上涨至1.68 万元/吨,随后在1.40万元/吨左右震荡波动。2016 年在房地产去库存政策下,用铝需求增长,铝价持续上涨。2018 年后,受贸易战及全球经济放缓影响,电解铝的需求也有所放缓,铝价在小范围内波动。

2020 年至今:疫情爆发使得铝价下跌,经济复苏推动铝价上涨。在这一周期中,铝期货价格从 1.45 万元/吨上涨至最高2.43 万元/吨,创下新高。2020 年初新冠疫情爆发,国内生产停滞,铝价迅速下跌。随着疫情的好转,上下游企业开始复工复产,用铝需求增加,铝价持续增长。随后在双碳政策对电解铝供给的限制,以及下游建筑、交通、电力等行业的需求增加下,铝价开始迅速增长,创下新高。

4.2.倒三角型产业格局,铝企利润持续高位

电解铝生产过程涉及氧化铝、铝土矿等材料,对应单耗分别为1.93t、4.4t。在电解铝的生产流程中,首先使用铝土矿冶炼氧化铝,再通过氧化铝制备电解铝。从产量对应关系来看,289.5kg 碱、965kg 标煤、482.5kg石灰和 4.4t 铝土矿共同制备出 1.93t 氧化铝,随后1.93t 氧化铝作为原料与0.45t碳和 0.02t 氟化铝在电解下制备出 1t 电解铝。

原材料产能过剩,下游电解铝企业成本管控能力较强。从当前国内的天花板产能出发,采用百川盈孚资料计算,4500 万吨电解铝产能或分别对应氧化铝及铝土矿产能 8685 万吨以及 19800 万吨。氧化铝方面,当前国内氧化铝行业实际产能规模约 9534 万吨,高于理论所需产能;铝土矿方面,当前国内铝土矿产能约为 11980 万吨,少于理论产能,而我国对铝土矿进口依赖较重,若叠加进口量,2021 年我国铝土矿总供给达22722.06万吨,高于理论所需产能。整体铝产业链上游产能相对过剩,下游电解铝企业成本管控能力较强。

上游产能仍在增加,铝企议价能力或有进一步提升。从预计新增产能情况来看,氧化铝、铝土矿仍有扩产计划。2022 年,氧化铝、铝土矿预计新增产能分别为 390、670 万吨。而随着上游产能增加,产能过剩的问题或将严重。而在产能增加下,未来上游成本有望降低,会进一步打开电解铝利润空间。

产业链价差扩大,电解铝企业利润上涨。铝产业链格局中,上游原材料的价格变动在大多情况下弱于下游产品,由此价差在波动中持续扩大。从 2020 年以来,电解铝需求旺盛,价格持续走高,而上游氧化铝、铝土矿价格仍在低位运行,价差持续扩大,带动电解铝生产企业利润上涨。截至2022 年 5 月 13 日,电解铝与氧化铝的价差达1.43 万元/吨,相比2020年同期上涨 167.7%。上游原材料价格受下游影响明显,预期在铝价持续强势、铝企议价能力较强的背景下,各铝企利润将持续高位。

5.重点公司分析

5.1.神火股份

神火股份长期经营煤炭和铝电业务,区位优势明显。公司司电解铝产能位于具有发电成本优势的新疆、云南地区,其中云南的电解铝项目可以充分利用水电作为主要能源,符合我国生态文明建设的整体布局,具备区位优势。 业绩方面,2021 年公司实现营业收入344.52 亿元,同比增加83.16%;累计实现归母净利润 32.34 亿元,同比增加802.57%。公司电解铝盈利能力增加,2021 年业绩表现良好。

产能集中在新疆与云南地区,具有区位优势。公司电解铝产能分别处于具有发电成本优势的新疆、云南地区。截至2021 年9 月30日,神火股份电解铝产能 170 万吨/年,其中新疆地区产能80 万吨/年,云南地区产能90 万吨/年。但目前受云南限电影响,云南在产产能仅为37.50万吨。2022年以来,云南电力供应得到缓解,公司停产的产能及原已建成尚未启动的剩余 15 万吨产能已陆续启动,90 万吨产能将于4 月底全部投产。未来随着云南水电铝一体化项目逐步投产以及云南限电放宽,公司业绩有望增加。

5.2.南山铝业

南山铝业采用全产业链生产模式,除具备较高的抗风险能力。南山铝业自成立以来不断健全产业链,向上下游延伸,构建了以电力、氧化铝、电解铝、铝挤压材、铝压延材、锻造及铝精深加工为主体的产业链经营模式,有助于公司更好地控制产业链上下游成本、质量。业绩方面,2021 年公司实现营业收入287.25 亿元,同比增加28.82%;累计实现归母净利润 34.11 亿元,同比增加66.43%。

公司作为国内唯一一家实现批量化生产汽车板的企业。在新能源汽车的快速发展下,汽车铝板需求持续旺盛,公司作为蔚来、广汽新能源、北汽新能源等的主要供应商,销量持续增加。目前,公司拥有汽车板产能20万吨,并拟扩建产能 20 万吨。此外,动力电池的需求增长带动了动力电池箔销量提升,目前公司客户覆盖了包括宁德时代、比亚迪等动力电池领域头部企业。在新能源汽车行业的持续景气下,公司业绩有望提升。

5.3.云铝股份

云铝股份采用绿色铝一体化生产战略,产品应用领域较广。云铝股份作为国内最大的绿色铝供应商,是中国有色金属行业以及中国西部地区工业企业中唯一一家“国家环境友好企业”。公司主营产品包括铝合金棒、铝板、铝圆线、铝母线等铝加工产品以及铝锭、电解铝;公司业务涉及汽车轻量化、轨道交通、国防军工、包装、铝制家具、电力等方面。业绩方面,2021 年公司实现营业收入416.69 亿元,同比增加40.9%;实现归母净利润 33.19 亿元,同比增加 2677.74%。

公司具备绿色低碳的核心竞争力,品牌优势获得众多客户认可。公司所在地云南省的能源结构具备显著的环保优势,截至2021 年末,全省水电为主的绿色能源装机量占全省能源装机总量的73.43%,公司生产用电结构中绿色电力占比达 85%。公司主要产品碳足迹认证水平目前处于全球领先地位,吸引了众多客户与之建立上下游合作关系,包括宁德时代、蔚来、宝马、沃尔沃、戴尔等国际知名企业。未来,在双碳战略持续推进的背景下,公司绿色铝的品牌价值和经济价值将进一步提升。

5.4.中国铝业

中国铝业占据行业领先地位,拥有充足稳定的铝土矿资源。中国铝业是我国有色金属行业的龙头企业,综合实力位居全球铝行业前列,氧化铝产能位居全球第一、原铝产能全球第二。作为资源型企业,公司重视国内外资源的获取,国内铝土矿资源拥有量第一,同时在海外拥有18亿吨左右的铝土矿资源,确保公司的可持续发展能力。业绩方面,2021 年公司实现营业收入2697.48 亿元,同比增加45.03%;累计实现归母净利润 50.80 亿元,同比增加564.60%。

公司产业链完整,竞争优势明显。公司具备从铝土矿开采、氧化铝生产、自备发电、炭素、原铝到合金产品生产的完整生产链条,并且基础原材料可实现自给。截至 2021 年,公司氧化铝产能居全球第一、原铝产能居世界第二。在未来电解铝产能逐步触及天花板时,拥有大量产能的中国铝业有望稳居业内龙头地位,充分发挥电解铝等资源优势。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)

精选报告来源:【未来智库】。

发布于:安徽